Das inverse Head-and-Shoulders-Muster ist eines der häufigsten Muster, die Trader verwenden, um ihre Handelsreisen in der Handelswelt zu beginnen. Es ist jedoch auch bekannt, dass Trader mit wenig Erfahrung sich auf die Head-and-Shoulders-Formation konzentrieren und nicht auf ihre inverse Variante. In diesem FXOpen-Leitfaden erklären wir Ihnen, wie Sie die inverse Head-and-Shoulders-Formation erkennen und wirksame Strategien aufbauen können.

Was ist ein inverses Head-and-Shoulders-Muster?

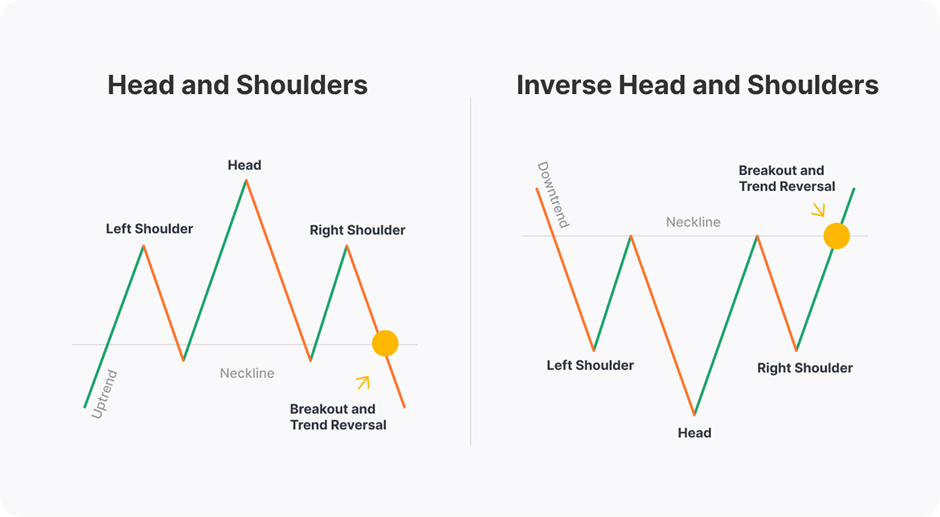

Das inverse Head-and-Shoulders- oder umgekehrte H&S-Muster bildet sich am Ende eines Abwärtstrends. Ist das inverse Head-and-Shoulders-Muster bullisch oder bärisch? Es handelt sich um ein bullisches Muster, das eine Umkehr von einem Abwärtstrend zu einem Aufwärtstrend vorhersagt. Es ist das Gegenteil des Head-and-Shoulders-Setups, das sich am Ende eines Aufwärtstrends bildet und einen kommenden Preisrückgang signalisiert. Ähnlich wie bei der Head-and-Shoulders-Formation besteht das inverse aus zwei Schultern und einem Kopf, jedoch sind sie umgekehrt.

Es ist wichtig zu bedenken, dass das inverse Head-and-Shoulders-Muster nicht in einem Aufwärtstrend erscheinen kann, und die Head-and-Shoulders-Formation nicht in einem Abwärtstrend existieren kann.

Wie man das inverse Head-and-Shoulders-Muster erkennt

Um diese Formation auf dem Chart zu identifizieren, müssen Sie einen Abwärtstrend finden, der kurz vor einer Umkehr steht. Um festzustellen, ob der Trend schwächer wird, können Sie Trendstärkeindikatoren wie den ADX verwenden. Ein weiteres Zeichen für einen schwächer werdenden Trend ist seine Länge. Sie können die durchschnittliche Länge eines Trends auf einem Zeitrahmen, den Sie handeln, bestimmen und mit dem vergleichen, in dem Sie handeln möchten. Sobald Sie einen schwächer werdenden Trend finden, können Sie die inverse Head-and-Shoulders-Formation zeichnen.

Der Preis sollte von einem Tief abprallen, um eine linke Schulter zu bilden (1). Beim nächsten Mal, im inversen Head-and-Shoulders-Muster, sollten die Verkaufsvolumina zunehmen, sodass der Preis unter das vorherige Tief fällt und ein weiteres bildet (2). Dies wird ein Kopf sein. Der Preis sollte erneut abprallen. Beim dritten Versuch werden die Bären den Preis nach unten ziehen, aber nicht in der Lage sein, das vorherige Tief zu erreichen (3), und der Preis wird fast auf dem gleichen Niveau wie die linke Schulter wieder abprallen. Dies wird die rechte Schulter sein. Nachdem sie sich gebildet hat, werden die Bullen wahrscheinlich den Preis über das Widerstandsniveau drücken. Das Widerstandsniveau wird seinerseits durch die Spitzen zwischen Kopf und Schultern gezogen (4).

Die Konstruktion ist einfach - Sie müssen zwei Tiefs finden, die fast auf dem gleichen Niveau liegen, wobei sich ein niedrigeres dazwischen befindet, am Ende eines Abwärtstrends. Das Muster kann auf dem Chart eines beliebigen Vermögenswerts und in jedem Zeitrahmen gefunden werden; daher gibt es inverse Head-and-Shoulders-Aktienmuster sowie solche für Devisen und andere Märkte.

Das inverse Head-and-Shoulders-Muster: Handelsregeln

Es gibt einige gemeinsame Regeln für das inverse Head-and-Shoulders-Muster, die Sie verwenden können; Sie können jedoch immer noch Ihre eigene Handelsstrategie entwickeln und andere Ein- und Ausstiegspunkte ausprobieren.

Die Regeln unterscheiden sich geringfügig für aggressive (risikoreiche) und konservative Ansätze. Sie können ein FXOpen-Konto eröffnen, um beide Ansätze zu testen.

Konservativer Ansatz

Eintritt. Bei einem konservativen Ansatz eröffnen Trader in der Regel nur dann eine Kaufposition, wenn mindestens einige Kerzen über der Nackenlinie schließen. Dies hilft ihnen, die Risiken eines falschen Ausbruchs zu begrenzen*. Eine weitere Option besteht darin, eine Kauf-Limit-Order an oder leicht unterhalb der Nackenlinie zu platzieren. Es kommt sehr häufig vor, dass der Preis nach einem Ausbruch zur Nackenlinie zurückkehrt. Durch Platzieren einer Kauf-Limit-Order können Trader das Slippage reduzieren. Der Preis kann jedoch weiter steigen, ohne eine Korrektur zur Nackenlinie, sodass ein Trader einen Trade verpassen wird.

*Ein falscher Ausbruch tritt auf, wenn die Bullen nicht genug Stärke haben, um den Preis weiter nach oben zu treiben.

Stop-Loss. Eine Stop-Loss-Order wird unterhalb der Nackenlinie platziert. Es ist jedoch nicht einfach, ihre Größe zu bestimmen. Wenn der Level zu nah am Widerstandspunkt liegt, kann der Trade aufgrund einer kurzfristigen Preiskorrektur frühzeitig geschlossen werden. Wenn der Level weit von der Nackenlinie entfernt ist, besteht das Risiko erhöhter Verluste im Falle eines erfolglosen Trades.

Daher verwenden Trader in der Regel ein Risiko-/Ertragsverhältnis von 1:2 oder 1:3, abhängig von den Marktbedingungen und dem Handelsansatz.

Take Profit. Ein typisches Ziel für ein inverses Head-and-Shoulders-Muster entspricht in der Regel der Entfernung zwischen Kopf und Nackenlinie. Ein Trader kann das Gewinnziel verfolgen und dabei die Stärke des Trends und fundamentale Faktoren berücksichtigen, die die Preisrichtung beeinflussen.

Aggressiver Ansatz

Eintritt. Bei einem aggressiven Ansatz bevorzugen Trader den Markteintritt, wenn der Preis über die Nackenlinie ausbricht; normalerweise platzieren sie eine Kauf-Stop-Order über diesem Punkt. Dieser Ansatz ermöglicht es den Tradern, frühzeitig in einen neuen Trend einzusteigen. Es ist jedoch riskant aufgrund der Möglichkeit eines Fakeouts und erhöhter Slippage.

Stop-Loss. Im Falle eines fehlgeschlagenen inversen Head-and-Shoulders-Musters wird eine Stop-Loss-Order gemäß derselben Regel wie beim konservativen Ansatz platziert. Trader berücksichtigen jedoch normalerweise engere Stop-Loss-Bereiche, da das Risiko höher ist.

Take Profit. Ein Take-Profit-Ziel entspricht der Entfernung zwischen Kopf und Widerstand, die von der Nackenlinie aus gezählt wird.

Das inverse Head-and-Shoulders-Muster: Handelsbeispiel

Lassen Sie uns betrachten, wie man das umgekehrte Head-and-Shoulders-Muster auf dem Devisenmarkt handelt.

Auf dem Tageschart des Währungspaares EUR/USD bildete der Preis ein umgekehrtes H&S-Muster. Ein Ausbruch wird immer von einem Anstieg des Handelsvolumens begleitet. Um den Ausbruch zu bestätigen (1), hätte ein Trader einen Volumenindikator verwenden können. Auf dem oben gezeigten Chart des umgekehrten Head-and-Shoulders-Musters stiegen die Volumina, als der Preis über die Nackenlinie ausbrach (2). Dies war jedoch nicht genug, um einen Trade zu bestätigen. Ein Trader hätte einen gleitenden Durchschnittsübergang verwenden können. Der 14-Tage-Durchschnitt stieg vor dem Ausbruch über den 21-Tage-Durchschnitt (3). Dies war ein Signal für eine Trendumkehr.

Hinweis: Obwohl Trader auf einem Tageschart in der Regel langfristige gleitende Durchschnitte verwenden, liefern sie verzögerte Signale und bestätigen eine solide Trendrichtung. Kurzfristige gleitende Durchschnitte reagieren empfindlicher auf Preisschwankungen und spiegeln daher auch kurzfristige Bewegungen innerhalb eines starken Trends wider.

Der Einstiegspunkt hätte vom Ansatz des Traders abhängig gemacht. Das Gewinnziel hätte der Entfernung zwischen Kopf und Nackenlinie entsprochen (4). Da der Trend stark war, hätte der Trader eine trailing Take-Profit-Order verwenden und das Ziel anheben können. Die Stop-Loss-Ebene hätte gemäß dem Risiko-Ertrags-Verhältnis platziert werden können und entsprechend angepasst werden können, wenn es eine trailing Take-Profit-Order gegeben hätte.

Das inverse Head-and-Shoulders-Muster: Einschränkungen

Die Umkehrung des Head-and-Shoulders-Musters ist ein Ansatz, der von Tradern mit jedem Erfahrungsniveau leicht verwendet werden kann. Es hat jedoch einige Einschränkungen, die vor dem Eintritt in einen Live-Markt berücksichtigt werden sollten.

- Falscher Ausbruch. Wie bei anderen Chartmustern, deren Signale auf einem Ausbruch basieren, kann es zu einem falschen Ausbruch kommen. Um die Risiken zu begrenzen, verwenden Trader häufig Stop-Loss-Orders und bestätigen Ausbrüche mit anderen Handelswerkzeugen, einschließlich Volumen- und Trendindikatoren.

- Falsche Trendumkehr. Manchmal bricht der Preis über das Widerstandsniveau aus und bewegt sich in die von den gängigen H&S-Regeln vorgegebene Entfernung, kehrt jedoch um. Dies kann in einem soliden langfristigen Trend passieren, wenn der Markt eine Pause braucht.

Fazit

Das inverse Head-and-Shoulders-Muster ist einfach, was bedeutet, dass Sie es auf Charts verschiedener Finanzinstrumente erkennen können. Wenn Sie mit der Head-and-Shoulders-Formation gehandelt haben, werden Sie schnell lernen, wie Sie sie verwenden können; es lohnt sich jedoch, vor dem Eintritt in einen Live-Markt zu üben. Dazu können Sie die TickTrader-Plattform kostenlos nutzen.

Dieser Artikel gibt ausschließlich die Meinung der Unternehmen wieder, die unter der Marke FXOpen tätig sind. Es ist nicht als Angebot, Aufforderung oder Empfehlung in Bezug auf Produkte und Dienstleistungen zu verstehen, die von den unter der Marke FXOpen tätigen Unternehmen bereitgestellt werden, noch stellt es eine Finanzberatung dar.